آنچه در این مقاله می خوانید

طلا، که جان مینارد کینز (John Maynard Keynes) آن را «بازمانده ظالم» نامید، به حدی مورد تقاضای شدید قرار گرفته است که حتی کاستکو (Costco) نیز وارد این کسبوکار شده است. شاید این علاقه تازه پیدا شده نباید ما را متعجب کند.

برای کسانی که به دنبال پسانداز هستند، طلا درک آسانتری نسبت به سهام یا اوراق قرضه دارد، چرا که میتوانید آن را به طور واقعی در دست خود نگه دارید. علاوه بر این، اخیراً این دارایی کهن از بیشتر دستههای دیگر پیشی گرفته است. اوراق قرضه در حال سقوط هستند، بخش املاک و مستغلات در رکود است و حتی بازار سهام آتشین آمریکا که از ابتدای سال حدود ۶ درصد رشد کرده، نسبت به افزایش دو رقمی که طلا در همان زمان مدیریت کرده است، عملکرد پایینتری داشته است.

گوردون براون (Gordon Brown)، وزیر دارایی سابق انگلیس، قطعاً پشیمان است که ۲۵ سال پیش در این ماه، بیش از نیمی از ذخایر طلای ملت را با قیمتی اندک فروخت.

و با این حال، جذابیت پایدار طلا ممکن است چندان حقیقی نبوده و بیشتر اسرارآمیز باشد، مسئلهای که اقتصاددانان برای توضیح آن دچار مشکل هستند. هرچند با بیطرفی نسبت به کینز (Keynes) باید گفت که او به استاندارد طلا اشاره داشت، نه خود طلا، اما منتقدان زیادی وجود دارند که از محبوبیت طلا حیرتزده شدهاند، چرا که این فلز به عنوان یک دارایی بیارزش است.

طلا هیچ چیزی تولید نمیکند و برخلاف سایر فلزات گرانبها، مانند نقره، تقریباً هیچ کاربرد صنعتی ندارد. به جای آن، ارزش آن از توضیح واضحات ناشی میشود: ما طلا را میخواهیم چون ما آن را میخواهیم، به این معنا که چون همه آن را میخواهند، میدانیم که ارزش دارد و بنابراین ما آن را میخواهیم.

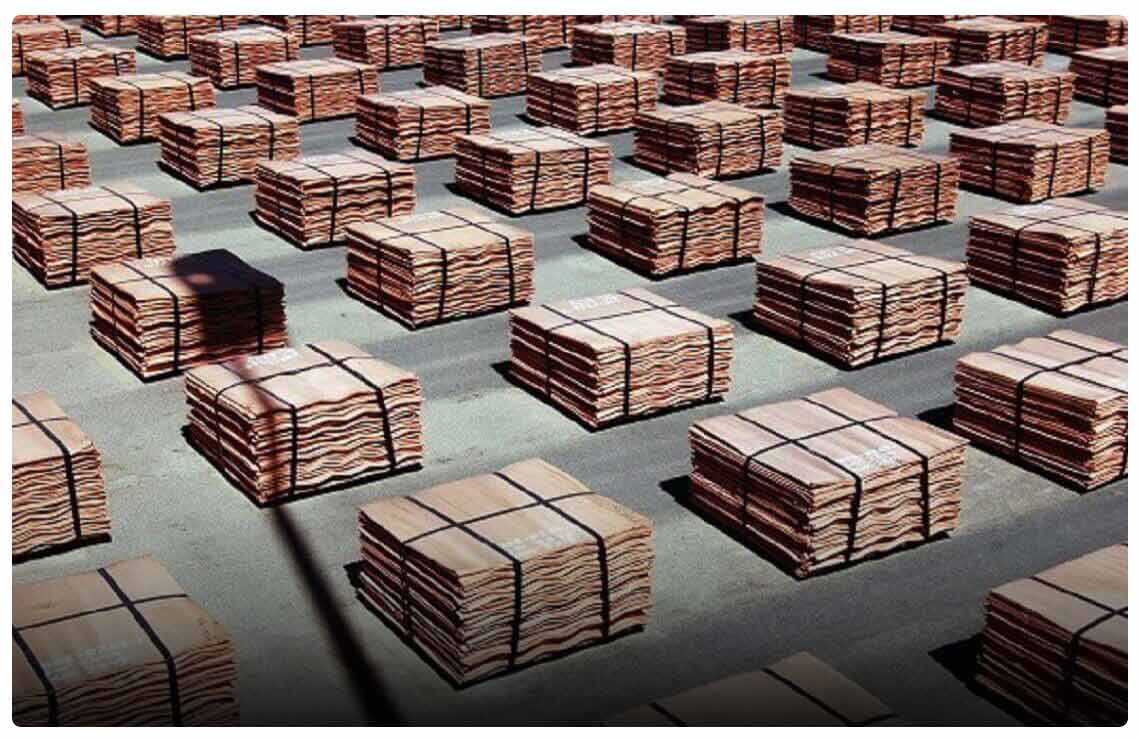

وارن بافت (Warren Buffett) به این نتیجه رسید که یک مریخی متحیر خواهد ماند: انسانها به یک ارتش از مردم پول میدهند تا طلا را از زیر زمین بیرون بکشند و پس از این که با سنگ معدن براق به سطح باز میگردند، به ارتش دیگری پول میدهند تا سوراخی در زمین بکنند تا آن را دفن کنند، سپس به ارتش دیگری پول میدهیم تا از آن محافظت کنند. انگار که در دنیایی «ناامید» که قرار بود رمز و راز را با عقل جایگزین کند، ما هنوز به تصورات غیرمنطقی یا عاشقانه مربوط به زیبایی و ارزش چسبیدهایم.

ما هنوز به مفاهیم غیرمنطقی یا عاشقانه مربوط به زیبایی و ارزش چسبیدهایم

قطعاً، علاقه ما به آن ریشههای عمیقی دارد. تمدنهای باستانی از آسیا تا آمریکا همه به آن احترام میگذاشتند، جذابیتی که تا اوایل عصر مدرن ادامه یافت. جستجو برای طلا عامل انگیزشی در عصر کشفیات بود که جهان را به روی امپراتوریهای اروپا گشود. همچنین، سیل فلزات گرانبها از امپراتوریها به پایان فئودالیسم اروپایی و ظهور سرمایهداری کمک کرد، چون تورم ناشی از آن هم ارزش زمینها – پایه قدرت اشراف – را کاهش داد و هم تقاضا برای تولیدات صنعتی را افزایش داد.

بنابراین، منطقی بود که همزمان با ظهور نظامهای پولی مدرن و افزایش تجارت جهانی، دولتهای اروپایی اغلب ارزهای خود را با فلزات گرانبها تضمین کنند. با نگهداری آنها در خزانهداریها، بانکهای مرکزی میتوانستند اسناد تعهدی صادر کنند که قابل معاوضه با وزن مشخصی از طلا یا نقره بودند – نام «پوند استرلینگ» ریشه خود را از عنوان ارزی که در ابتدا با نقره پشتیبانی میشد (که بعداً توسط طلا جایگزین شد)، گرفته است. سهولت نسبی جابجایی کاغذ در مقابل طلا یا نقره تجارت را در مقیاس وسیع تسهیل کرد و به دولتها انعطافپذیری در صدور ارز داد، چون معاوضهها در ازای فلز نسبتاً نادر بود.

در واقع، هر چه جهان مدرنتر میشد، اهمیت طلا بیشتر میشد. طلا در دوره پس از جنگ جهانی دوم، پایه اقتصاد جهانی را فراهم کرد، زمانی که سیستم دلار پشتیبانیشده با طلا، آنچه به معنای یک ارز جهانی مجازی بود، ایجاد کرد. در ژوئن سال ۱۹۴۴، همزمان با ورود جنگ به مراحل نهایی و اجتماع نمایندگان قدرتهای متفق در یک شهر کوچک در نیوهمپشایر (New Hampshire) برای ترسیم نظام پس از جنگ، در ذهن آنها این بود که چگونه فروپاشی تجارت بینالمللی در دهه سی، رکود بزرگ را عمیقتر کرد و به رشد نازیسم امکان داد. با تصمیم بر این که این اتفاق دوباره رخ ندهد، آنها تلاش کردند تا نظامی ایجاد کنند که در آن تجارت همیشه به راحتی جریان داشته باشد. یکی از عناصر کلیدی این نظام، ارزی بود که به طور جهانی پذیرفته شود.

پس از برخی از مجادلات، آنها توافق کردند که دلار آمریکا در نظام برتون وودز (Bretton Woods) نقش محوری ایفا کند که با ذخایر عظیم طلا که آمریکا انباشته بود، پشتیبانی میشد. به لحاظ نظری، هر دولتی که از تجارت بینالمللی خود مازاد دلار داشت، در صورت تمایل، میتوانست دلارهای خود را با طلای موجود در گاوصندوقهای بانک فدرال رزرو (Federal Reserve) مبادله کند و با نرخ ثابت ۳۵ دلار به ازای هر اونس نقد کند. در عمل، با توجه به این که برای دولتهایی که تجارت با یکدیگر را انجام میدادند، انتقال پرداختهای دلاری از طریق حسابهای بانکی که در نیویورک (New York) داشتند، بسیار آسانتر بود، به ندرت کسی به این کار پرداخت.

در نتیجه، نه تنها تجارت با ایالات متحده بلکه تقریباً تمام مبادلات بینالمللی با دلار انجام میشد. از آنجا که دلار به طور جهانی پذیرفته شده بود – حتی کشورهای کمونیستی دوست داشتند برای تجارت خارج از بلوک شوروی دلار نگه دارند – همه مایل به استفاده از آن بودند. همچنان که آنها دلارها را برای استفاده در آینده جمع میکردند، دلار در اوج خود تقریباً 90 درصد از کل ذخایر خارجی نگهداری شده توسط بانکهای مرکزی جهان را تشکیل میداد. به ندرت هیچ یک از آنها به نگهداری مقادیر زیادی طلا توجه میکردند.

اما یک مشکل آشکار در این فرایند وجود داشت. این بدان معنا بود که ایالات متحده میتوانست با چاپ بیشتر دلار، تمام واردات خود را پرداخت کند، که این کار را انجام داد. در ابتدا، این وضعیت برای همه مناسب بود، چون آن دلارها کالاهای آنها را میخرید و اقتصادهای آنها را در حال رشد نگه میداشت. اما تا اواخر دهه شصت، زمانی که حجم دلارها در گردش جهانی از طلای موجود برای معاوضه پیشی گرفت، نادیده گرفتن «اضافه بار دلار» به تدریج دشوارتر میشد.

برای پیشگیری از بحران در پیش رو، نیکسون (President Nixon)، رئیسجمهور وقت آمریکا، استاندارد طلا را کنار گذاشت و گفت که دلار ایالات متحده از این پس به صورت آزاد در بازارهای ارز جهانی معامله خواهد شد.

این امر به نوبه خود پیمان اجتماعی را که نظام برتون وودز (Bretton Woods) بر آن بنیان نهاده شده بود، به هم زد. و به طور ضمنی از مردم خواست تا از این پس به انسانها به جای طبیعت برای حفظ ارزش پول خود از طریق کنترل عرضه آن اعتماد کنند. در کوتاه مدت، آنها این کار را نکردند. نوسانات ارز بازگشت و مردم به سمت طلا روی آوردند. افزایش تورم در دهه هفتاد به معنای کاهش ارزش ارزها بود. طلا نه تنها برای بانکهای مرکزی بلکه برای مردم عادی، که میتوانستند مقادیر کمی از آن را خریداری کرده و در صندوقهای امانات یا زیر تختهای خود قرار دهند، به عنوان دارایی امنی محبوب شد. در طول این دهه، همچنان که مردم در تلاش برای حفظ ثروت خود در برابر قدرت کاهشیافته پول خود بودند، قیمت آن به بیش از ۸۰۰ دلار افزایش یافت.

در سال ۱۹۷۹، پل ولکر (Paul Volcker) با عزمی برای مبارزه با تورم و حفظ ارزش دلار، رهبری بانک فدرال رزرو (US Federal Reserve) ایالات متحده را به دست گرفت. او تصمیم گرفت با همراستا کردن رشد عرضه پول با رشد اقتصاد، ارز را پشتیبانی کند تا اطمینان حاصل شود که با خروجی جدید پشتیبانی میشود. این استراتژی موفق بود. با افزایش شدید نرخهای بهره، ولکر وامگیری را محدود کرد، که در نتیجه عرضه پول را کاهش داد و کمبود نسبی در پول ایجاد کرد. با بازگشت ثبات دلار، تورم کاهش یافت.

سایر بانکهای مرکزی نیز از این الگو پیروی کردند و سیاستهای پولی خود را سختتر کردند. سپس سه دهه بعدی به عصر «سلطه پولی» تبدیل شد، زمانی که بانکهای مرکزی استقلال خود را اعلام کردند و از آن برای اعمال انضباط بر دولتهایی که با سیاستهای مالی خود بیش از حد آزاد بودند، استفاده کردند.

تورم پایین به معنای حفظ ارزش پول بود و محبوبیت طلا کاهش یافت و قیمت آن به طور پیوسته کاهش یافت. در سال ۲۰۰۰، قیمت آن سرانجام به زیر ۳۰۰ دلار رسید.

اما همان طور که دولت ایالات متحده زمانی از اعتمادی که جهان به دلار داشت سوء استفاده کرد تا تعداد زیادی از آنها را چاپ کند، بانکهای مرکزی نیز اکنون به همین شیوه عمل کردند. بهویژه، «تضمین فدرال» (Fed put) ضمانت ضمنی به بازارها ارائه میداد که اگر قیمت داراییها سقوط کند، آنها همیشه پول بیشتری چاپ خواهند کرد تا دوباره آنها را تقویت کنند. با اطمینان از این که قیمت داراییها همیشه در حال افزایش خواهد بود، سرمایهگذاران به این ترتیب آزاد بودند تا حباب پس از حباب را ایجاد کنند، با اطمینان از اینکه وقتی هر کدام از آنها منفجر شود، بانک مرکزی به کمک خواهد آمد.

همچنان که عرضه پول افزایش یافت، جذابیت طلا بار دیگر بازگشت. در ابتدا، با وجود منتقدانی که در مورد این وضعیت تردید داشتند، این «بازمانده ظاللم» وارد عصر طلایی جدید خود شد. از ابتدای هزاره، ارزش آن به طور پیوسته به سمت بالا حرکت کرده و اخیراً به رکوردهای جدیدی بالاتر از ۲۰۰۰ دلار در هر اونس رسیده است.

به نظر نمیرسد که این وضعیت به زودی پایان یابد. با ورود جهان به عصری که اقتصاددان سیاسی آدام توز (Adam Tooze) آن را «چند بحرانی» نامیده است، رقابتهای ژئوپلیتیکی زنجیرههای تأمین جهانی را تجزیه میکند و موانع جدیدی برای تجارت ایجاد میکند. همزمان که طیف جنگ بار دیگر بر فراز اروپا و شرق آسیا ظاهر میشود، چین و روسیه به هم نزدیکتر میشوند و ایالات متحده از جهان گستردهتر به دایره متحدان نزدیک خود عقبنشینی میکند. همچنان که این کار را انجام میدهد، این کشور از فراگیری دلار برای مقابله با دشمنان خود نیز استفاده میکند، حسابهای آنها را توقیف کرده و استفاده آنها از ارز را تحریم میکند. در همین حال، با وجود بازگشت تورم، بانکهای مرکزی نشان میدهند که به زودی دوباره استفاده از پول را آسانتر خواهند کرد. به نظر نمیرسد که دلار دیگر، آن چنان که روزگاری بود، دارایی امنی باشد.

در میان تمام این عدم قطعیتها، بانکهای مرکزی به همراه شهروندان خود در انباشتن مقادیر بیشتری از طلا مشارکت میکنند. همزمان با ضعیفتر شدن اعتماد بین کشورها و کاهش ایمان به دولتها و بانکهای مرکزی برای حفظ ارزش پول ما، به نظر نمیرسد که جذابیت همیشگی این سنگ براق کمرنگ شود. برخلاف «طلای دیجیتال» که برخی از طرفداران رمز ارز ادعا میکردند میتواند به عنوان هِجی در برابر تورم با آن رقابت کند، عرضه چیز واقعی توسط انسانها قابل دستکاری نیست: بیتکوین با عرضه ثابت خود قصد داشت از این موضوع جلوگیری کند، اما اختراع بعدی انواع دیگر رمز ارزها عرضه را به شدت افزایش داد.

علاوه بر این، برای کسانی که به دنبال ثبات در میان نوسان هستند، ناملموس بودن رمز ارز همان اطمینان را که یک قطعه فلز از زمین ارائه میدهد، نمیدهد. در دوران نامطمئن، به نظر میرسد ما همیشه به همان قطعیتهایی که نیاکان ما در دورانهای دور به آنها چسبیده بودند، پایبند خواهیم بود.